Co se bude dít v příštím roce? Další katastrofický rok pro burzu nebo příležitost, která zatím není vidět?

Podobně jako letošní rok, ani rok 2012 na první pohled investičně nikterak extra pozitivně nevypadá. Tématem číslo jedna je stále omílaná dluhová krize eurozóny, která se postupně mění v rozšiřující se recesi a na první pohled to vypadá, že si s ní nikdo neví rady a evropští politici se jen hádají. Média očekávají a predikují, že rok 2012 bude jedním z, nejen investičně, nejobtížnějších roků za poslední dobu.

Jak už to z historie ale bývá, můžeme se dočkat výrazného překvapení, kdy akciové trhy oproti mediálně propagovanému očekávání poklesů nebo druhého dna nakonec zajímavě posílí a odvážným investorům přinesou opět desítky procent zisku. Sci-fi nebo možná realita?

2012: Otazníků je celá řada

Pomineme-li nezpochybnitelný prorůstový efekt různých podpůrných opatření vlád, nadnárodních institucí a centrálních bank počínaje kvantitativním uvolňováním FEDu a nákupem dluhopisů ECB nevypadá to po podzimních problémech na nějaké výrazné pokračování akciového růstu v příštích měsících. Na trzích panuje řada nejistot: dluhy jihoevropských států a problémy s jejich refinancováním, portfolia bank, vývoj cen nemovitostí, vysoká nezaměstnanost, geopolitické problémy, měnové války, již značně drahé komodity, náznaky inflace atd.

Velké finanční instituce rovněž předpovídají pro příští rok akciové trable (Goldman Sachs, JPMorgan, Morgan Stanley, UBS, Citigroup) díky makroekonomickým vlivům, zároveň ale upozorňují na silnou podhodnocenost vybraných titulů, čemuž samozřejmě většina malých obchodníků a drobných investorů rádo přizvukuje. Do vybraných titulů investovat jim však chybí odvaha a raději čekají na vhodnou příležitost (= až jim ujede vlak).

Obchodníci zůstávají nadále většinou vystrašeni až paralyzováni obavami z opakovaně medializovaných problémů kolem nedobré situace se státními dluhy, vysokou americkou nezaměstnaností (což je však značně zpožděné), možnými geopolitickými konflikty a občanskými nepokoji. Do toho se až někdy populisticky přidávají čeští i světoví „odborníci“ a analytici se svými katastrofickými scénáři.

Jak píše světový guru na psychologii trhu Kostalany a jak se neustále v historii opakuje - právě proto je velmi pravděpodobné pokračování zajímavého růstu akcií i komodit, jehož větší části se menší investoři a obchodníci nebudou účastnit, v horším případě budou stát na špatné straně trhu.

Hospodářské výsledky většiny firem ukazují ziskovost a stabilitu (na rozdíl od finanční krize před pár lety) a vzhledem k prostředí velmi nízkých úrokových sazeb jsou akcie opravdu atraktivní. Taktéž fundamentálně, na základě různých porovnání (akcie/dluhopisy, historický průměr P/E, dividendový výnos a další), představují akcie i nadále opravdu zajímavou investiční příležitost. Proto neočekáváme déletrvající propad akciových nebo komoditních trhů - spíše naopak. (pokud nepřijde výrazně negativní neočekávaná událost typu Lehman Brothers, Worldcom, Enron nebo přírodní katastrofa)

Co ukazuje Market Profile

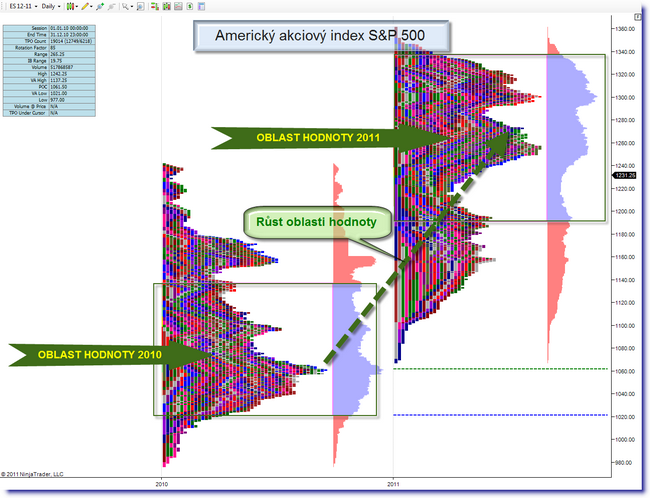

A jaký je současný stav kapitálových trhů? Pojďme se na to podívat na americkém akciovém indexu Standard & Poor´s 500 pomocí jedinečné vizualizace Market profil.

Zatímco v procentuálním poměru konce roku 2010 a současnosti (téměř konce roku 2011) je výkonnost záporná (řádově jednotky procent), Market profite nám ukazuje, že se vytvořila vyšší oblast hodnoty (rovnováhy) a tak trh byl nastaven pozitivněji jak z pohledu pohybu, tak i objemu obchodů, což ukazuje, že chování trhu nepotvrzuje negativní scénáře, které jsou všude patrné. Na rozdíl od krize v 2008 tak vidíme mnohem více pozitivní obrázek i z dlouhodobé perspektivy. I proto v součtu s fundamenty nejsme při současných informacích, které máme, nakloněni hlubokým propadům, kterými mnozí straší.

Pokud se tedy shodneme, že roku 2012 není třeba se děsit, ale spíše pečlivě vybírat vhodné příležitosti, tak vyvstává otázka, které to jsou.

NAŠE OBCHODY A INVESTICE PRO ROK 2012

Držet či dále akumulovat následující akcie:

české akcie: ČEZ, KB, NWR, ERSTE,CETV, ORCO

energetické komodity a akcie s tím související

agrokomodity a akcie s tím související (např. RJA, DBA)

Průmyslové kovy a těžaře těchto kovů a uran (např. SIL, URA)

Fundamentálně zdravé akcie se správnými technickými a psychologickými indikacemi.

Očekávání zhodnocení je rozhodně vyšší než ostatní dostupné možnosti investování typu podílové fondy, nemovitosti nebo dluhopisy (10% a více) Přesnou alokaci, řízení a výstupy z pozic provádíme dle dlouhodobě ověřených pravidel (viz. semináře a produkty www.czechweath.cz).

Přejeme úspěšný rok 2012 a klidné svátky.